Quartalsbericht zum Kapitalmarkt

Sehr geehrte Leserinnen und Leser,

das erste Quartal 2019 ist vorbei und die weltweiten Börsen stiegen deutlich nach oben. Die Kehrtwende in der Zinspolitik seitens der FED von Jerome Powell im Dezember 2018 stimuliert die Märkte weltweit. Kurze Zusammenfassung: Die Notenbank in den USA wird den Leitzins im Jahr 2019 nicht erhöhen. Im Jahr 2020 soll es vermutlich keinen Zinsschritt geben, dafür im Jahr 2021. Was sehr spannend ist: die Bilanzsumme der FED soll weiter bis Oktober abgebaut werden, um dann komplett gestoppt zu werden. Das ist eine Art kleine Zinssenkung, ergo stützt dies das System.

Man muss sich immer vor Augen halten, dass die Notenbank alle wirtschaftlichen Daten vorab hat. Die Wachstumseinschätzung der FED wurde in der Projektion von 2,3% auf 2,1% revidiert. Die Hauptgründe sind der BREXIT und der Zollstreit mit China. Werden die Zinsen doch nicht weiter angehoben, vielleicht sogar zukünftig gesenkt? Die Erkenntnis daraus ist sehr einleuchtend: Jerome Powell, der oberste Währungshüter der FED, hat wohl Angst vor der kommenden Rezession in den USA. In vielen europäischen Ländern sind wir in rezessiven Tendenzen. Das Wachstum global ist einfach extrem schlecht. Wenn jetzt weitere Schulden der Staaten und geldpolitische Maßnahmen nicht mehr helfen, den Aktienmarkt zu stützen, dann muss man sich Sorgen machen.

Wie sehen die makroökonomischen Daten konkret aus?

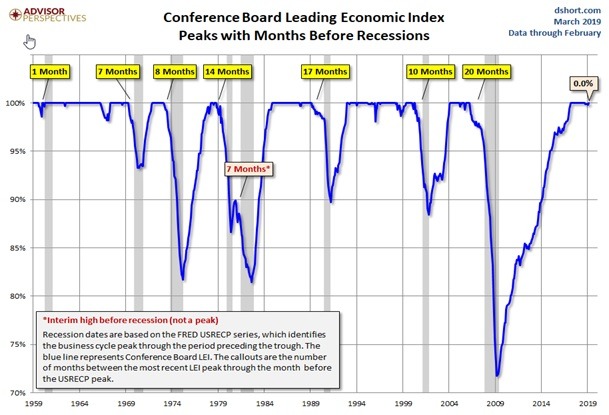

Wie im letzten Short-up zum Kapitalmarkt, welches mittlerweile auf unserem Youtube Kanal online ist, bereits erwähnt, legen wir großen Wert auf den Leading Economy Index, der zehn wichtige Wirtschaftsindikatoren zusammenfasst. Nachfolgend zeige ich Ihnen nochmals den aktuellen Chart:

Abbildung 1: LeadingEconomic Index im langjährigen Vergleich

Abbildung 1: LeadingEconomic Index im langjährigen Vergleich

Was sagt diese Grafik genau aus?

Zum besseren Verständnis der Beziehung zwischen dem LEI Index und der nahenden Rezession ist dieses Schaubild sehr aussagekräftig. Vom Höchststand des Index bei 100, wie wir auch aktuell stehen, zeigt es die vorangegangenen Höchststände und die Anzahl der Monate an, bis die offizielle Rezession eintrat. Aus der Vergangenheit sieht man, dass dieser Korridor vom Hochpunkt der Konjunktur und dem Eintreffen der Rezession zwischen einem Monat und 20 Monaten schwankte. Dies sollte ein weiterer Indikator für eine kommende Abschwächung der US-amerikanischen Wirtschaft sein. Sie fragen sich wohl, wieso wir immer uns immer wieder auf die USA fokussieren? Ganz einfach: Wenn die größte Weltmacht einen Konjunktureinbruch bekommt oder sogar in die Rezession fällt, hat dies verheerende Auswirkungen auf die restlichen Märkte. Wenn die USA husten, bekommt der Rest der Welt eine akute Erkältung.

Wie sieht es mit den fundamentalen Bewertungsindikatoren aus?

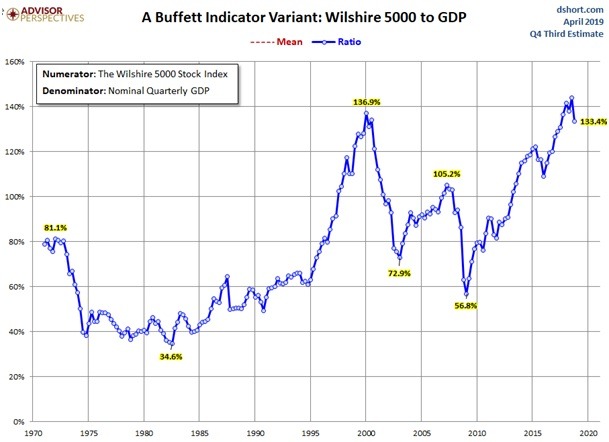

Die nachfolgende Grafikzeigt die Bewertung anhand des Wilshire 5000 Kursindex, der alle US-amerikanischen Aktiengesellschaften umfasst und somit als guter Konjunkturindikator gilt. Je höher dieser Wert ist, umso größer ist die Überbewertung der Aktienmärkte. Umso schneller steigen die Aktienmärkte im Vergleich zur tatsächlichen Wirtschaftsleistung, dem Bruttoinlandsprodukt.

Abbildung 2: Wilshire 5000 im Vergleich zum BIP

Abbildung 2: Wilshire 5000 im Vergleich zum BIP

Hatten wir im Jahr 2000 noch einen Rekordwert von 137% erreicht, ging es danach steil bergab. Aktuell haben wir den höchsten Wert seit dem Jahr 1970. Eine Überbewertung ist hier relativ eindeutig sichtbar. Weitere signifikante Indizien sind auch die Kurs-Gewinn Verhältnisse der US-amerikanischen Unternehmen. Hier sind wir ebenfalls bei sämtlichen Faktorvarianten auf Rekordniveau.

Letztendlich geht die Preisverzerrung in eine weitere Runde. Dies bezieht sich nicht nur auf die Aktienmärkte, sondern erstreckt sich über alle möglichen Vermögenswerte. Darin impliziert Immobilien, Kunstgegenstände, Oldtimer und andere exotische Sachwerte.

Was machen die Edelmetallpreise?

Wie in unserem Short-up zum Kapitalmarkt bereits erwähnt, sind wir aus einem langfristigen Abwärtskanal beim Goldpreis in Dollar nach oben ausgebrochen. Es bleibt abzuwarten, ob die Entwicklung nachhaltig ist. Als nächster größerer Widerstand ist der Bereich zwischen 1.370 – 1.380$ zu sehen. Heruntergebrochen auf Angebot und Nachfrage müsste der Goldpreis schon seit Jahren steigen. Das Wachstum der Goldproduktion schwächt sich sukzessive ab, wohingegen die Nachfrage nach Gold, insbesondere von Notenbanken, steigt. Aber auch in den aufstrebenden Ländern wie Indien und China steigt diese durch den Wohlstand deutlich an. Insbesondere wird in diesen Ländern der Wohlstand hauptsächlich durch Goldschmuck präsentiert und zur Schau gestellt. Mittel- bis langfristig sollte sich dieses Ungleichgewicht aber nivellieren, ergo die Edelmetallpreise steigen.

Abbildung 3: Wertentwicklung Gold in US-Dollar seit Januar 2000

Abbildung 3: Wertentwicklung Gold in US-Dollar seit Januar 2000

Fazit

Die Rezessionsängste in den USA sind begründet und offensichtlich. Auch der oberste Währungshüter der Welt (Jerome Powell) sieht diese Gefahr des Abdriftens der US-amerikanischen Wirtschaft. Sollte dies eintreten und die Abschwächung der Wirtschaft den Konsum und Arbeitsplätze gefährden, steht als weiterer Dominoeffekt die ausufernde Schuldenthematik im Raum. Wenn hier Kredite ausfallen, was derzeit bei den Studentenkrediten immens ansteigt, wird das besorgniserregend und heftige Folgen auch für die weltweiten Börsen nach sich ziehen. In diesem Zusammenhang muss man immer den Aspekt von Chance / Risiko Verhältnis im Auge behalten.Mit zunehmendem Zeitverlauf werden dadurch Edelmetalle immer interessanter. Ich will hier keine Hiobsbotschaften ausmalen. Die Verzerrung kann sich noch hinauszögern. Insbesondere haben die Notenbanken noch einiges an Pulver, wie sie die Konjunktur stützen können, beispielsweise über Helikoptergeld.

Auf gute und solide Investments

Ihr Florian Müller